Кто и на какой срок может оформить «кредитные каникулы» по новому закону

Центробанк очень сильно повысил ставку, и это повлияло на проценты по кредитам. В волгоградском отделении ЦБ России объяснили, могут ли они через какое-то время снизиться и как граждане могут оформить «кредитные каникулы», как во время пандемии.

Сдержать инфляцию, защитить вклады

28 февраля Банк России принял решение повысить ключевую ставку с 9,5 % до 20 % годовых. Эта мера вынужденная, она стала необходимой в условиях кардинальных изменений во внешней экономике.

– Повышение ключевой ставки позволит обеспечить увеличение депозитных ставок до уровней, необходимых, чтобы компенсировать возросшие девальвационные и инфляционные риски, – объяснили ситуацию в ЦБ РФ. – Это позволит поддержать финансовую и ценовую стабильность и защитить сбережения граждан от обесценивания.

Нужно сказать, что значительное увеличение ключевой ставки происходит не впервые – так, например, в декабре 2014 года и начале 2015 года она тоже резко взлетела до 17 % годовых, а потом начала постепенно снижаться.

Ключевая ставка определяет условия операций между Центробанком и коммерческими финансовыми организациями, напрямую влияет на величину процентов, под которые банки выдают кредиты и привлекают депозиты. Иными словами, ее показатель – тот самый максимальный процент, под который регулятор принимает депозиты, и одновременно минимальная ставка по кредитам для коммерческих банков.

Работает это следующим образом: при понижении ставки банки занимают у ЦБ РФ больше рублей и покупают у населения иностранную валюту. В результате на рынке появляется много рублей, из‑за чего они начинают дешеветь.

Для укрепления рубля Центробанк повышает ключевую ставку. Зарабатывать на разнице валют становится невыгодно, поэтому банки начинают скупать рубли и рубль растет в цене.

Все манипуляции с ключевой ставкой регулятор проводит с одной-единственной целью, это, собственно говоря, его основная функция – снизить уровень инфляции и повысить благосостояние людей.

В ходе недавнего совета губернатора региона с предпринимателями присутствовавший на нем управляющий волгоградским отделением Банка России Михаил Белов отметил, что в настоящее время российская финансовая система и экономика сталкиваются с совершенно нестандартной ситуацией, и это требует от регулятора и правительства определенных действий для поддержания финансовой стабильности.

– Повышение ключевой ставки до 20% годовых позволит спасти финансы населения и поддержать стабильность, – отметил Михаил Белов. – Буквально за несколько дней увеличение процентной ставки привело к тому, что граждане и юрлица принесли в банки очень большие деньги по новым ставкам. Несложно представить, как стала бы развиваться ситуация, если эти деньги люди не оставили в банке, а вышли с ними на валютный рынок. Поэтому решение ЦБ РФ оказалось своевременным и правильным. При этом следует понимать, такая высокая ставка в 20 % не навсегда.

Дальнейшие решения по изменениям ставки регулятор будет принимать, исходя из оценки рисков со стороны внешних и внутренних условий и реакции на них финансовых рынков, динамики инфляции, экономических процессов.

Действующие кредиты и отсрочка для пострадавших

Безусловно, увеличение ключевой ставки, помимо роста процентов по вкладам на депозит, привело к повышению процента по кредитам.

Если заем уже оформлен, то увеличение платежей будет зависеть от вида процентной ставки.

– Что касается уже действующих кредитов, то мы подчеркиваем: в кредитах, выданных по фиксированным ставкам, банки в одностороннем порядке ничего изменять не могут, – отметил Белов.

Если заемщик испытывает проблемы по кредитам с плавающей ставкой и банк готов реструктурировать такой кредит, ЦБ рекомендует идти навстречу, проводить реструктуризацию, не назначать пени и штрафы.

Плавающие ставки крайне редко устанавливаются по потребительским кредитам, в ипотечном кредитовании они и вовсе не практикуются. Поэтому большинству граждан, которые оформили кредит до всех изменений, переживать не стоит – для них платеж останется прежним.

Помимо регулирования процентной ставки, со стороны ЦБ РФ принят целый ряд мер в поддержку заемщиков и банков.

Например, отменены макропруденциальные надбавки к коэффициентам риска по ряду категорий розничных кредитов, отложено введение макропруденциальных лимитов в отношении необеспеченных потребительских кредитов.

Кроме того, банкам и микрофинансовым организациям, потребительским, сельскохозяйственным кредитным, жилищным накопительным кооперативам рекомендовано до конца года приостановить выселение должников (бывших собственников и лиц, совместно с ними проживающих) из жилья, на которое ранее было обращено взыскание.

По инициативе регулятора был внесен на рассмотрение в Госдуму РФ и законопроект о «кредитных каникулах».

8 марта этот документ уже подписал Президент России.

Согласно закону на послабление смогут рассчитывать заемщики, которые взяли кредит до 1 марта 2022 года, при соблюдении нескольких условий:

– если месячный доход снизился на 30 % по сравнению со средним заработком за предыдущий год;

– размер займа не превышает предельно допустимый (каким он будет, еще не определено);

– на момент обращения у заемщика не должно быть «кредитных каникул» (при этом он может обратиться за послаблением повторно, если ранее, в период пандемии, уже воспользовался такой возможностью).

Подать заявку на предоставление «каникул» можно до 30 сентября 2022 года. В случае положительного решения гражданин имеет право сам выбрать срок действия отсрочки, максимальный ее промежуток составляет полгода. В этот период заемщик может на безвозмездной основе не вносить платеж по кредиту, банк не будет начислять штрафы и пени.

При этом важно понимать, что «кредитные каникулы» – это отсрочка платежей, а не списание части долга – проценты и сумму кредита все равно придется выплатить в полном объеме.

Прекратить «каникулы» можно в любой момент, в том числе и досрочно – для этого нужно обратиться в банк. Оформлением отсрочки также занимается кредитная организация.

В банк нужно будет предоставить такие документы, как справку по форме 2‑НДФЛ за 2022 и 2021 годы; справку из Центра занятости населения (если заемщик оказался безработным); больничный лист (на срок от 1 месяца); любые другие документы, которые подтвердят снижение доходов.

Добавим также, что «кредитные каникулы» охватывают все сегменты – потребительские займы, автоссуды, кредитные карты, ипотеку.

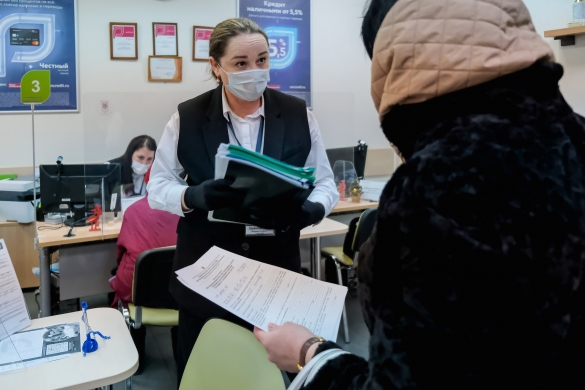

Ирина Марченко. © Фото: ИД «Волгоградская правда» / Сергей Каширский